(2017年9月28日作成)(2024年5月28日再編集)(2024年7月30日再編集)

結論

・「創業融資申請サポートを依頼した税理士と税務顧問契約を依頼する税理士を別にする創業予定者は少ないだろう」と弊所は予測し、税務顧問契約を前提とした創業融資申請代行支援サポートをセットプランとしております。

・創業融資を申請する事業内容と同業種の勤務経験(斯業(しぎょう)経験)を有していること、という基準については書籍の記述、日本政策金融公庫総合研究所が発表している新規開業実態調査、弊所の実体験を根拠としています。

・創業融資申請者=斯業(しぎょう)経験者=自己資金所有者が一致していること、については弊所独自の研究結果に基づくものとなります。

・自己資金を自己資金300万円以上有していること(ビジネスパートナーからの贈与・貸付含む)、という基準については日本政策金融公庫総合研究所が発表している新規開業実態調査を根拠としています。

・当面の生活費として100万円以上所有している方又は当面の生活費を援助する人物(配偶者・親等)を有している方、という基準については、ネット記事の記述、書籍の記述、日本政策金融公庫各種書式ダウンロードにおける月別収支計画書記入例、を根拠としています。

・融資希望額が1,000万円未満である方、という基準については日本政策金融公庫総合研究所が発表している新規開業実態調査、支店長掲載枠について言及したネット記事、を根拠としています。

下記で詳細を記述します。

弊所は税務顧問契約を前提とした創業融資申請代行支援サポートをセットプランとしております

弊所は税務顧問契約を前提とした創業融資申請代行支援サポートをセットプランとしております。創業融資希望者が、自分で自力で創業融資の申請、創業計画書の作成が難しい、厳しいと感じられた方が、創業融資の申請代行支援サポートの相談相手として税理士を求めたとします。その創業融資希望者が、創業融資の申請に成功し事業を開始した場合には必ず会計記帳税務申告が求められることになりますが、その場合は当該融資サポートを依頼した税理士に税務顧問を依頼する可能性が極めて高く、その他の税理士に税務顧問を依頼することは極めて少ないだろう、という予測に基づいております。

もし仮に創業融資希望者が、創業融資申請代行支援サポートの相談相手として中小企業診断士や行政書士に依頼したとするならば、改めて税務顧問を依頼するための税理士を探す必要があると解されます。この点については、税理士事務所である弊所の強みであるととらえております。

反対に創業融資が成功しなければ事業が開始されない、事業が開始されないのであれば税務顧問も発生しない、弊所は言わばただ働きのリスクを負う、ということから、恐れながら基準をもうけさせていただいております。

創業融資を申請する事業内容と同業種の勤務経験(斯業(しぎょう)経験)を有していることという基準について

創業融資を申請する事業内容と同業種の勤務経験(斯業(しぎょう)経験)を有していることという基準については、書籍の記述、日本政策金融公庫発表資料、弊所の実体験を根拠としています。

まず書籍の記述についてです。上野光夫「事業計画書は1枚にまとめなさい」(2019年第2刷)p104より、私は、日本政策金融公庫の融資担当者になりたての頃に、先輩たちから「創業融資の審査ポイントは自己資金と斯業(しぎょう)経験だ」と口酸っぱく教えられたものです。かれこれ30年ほど前の話です。「斯業(しぎょう)経験」とは、始める事業内容と同じ業種の勤務経験のことです。つまり自己資金が十分あるか、始める事業に関する経験を十分積んでいるか、という2点が重要な判断ポイントだったわけです。自己資金がたくさんあって、経験を積んでいる事業のほうが成功確率は高いという考え方です。この2点は今でもチェックポイントの一部ですが、起業後の成否を判断する材料としては表面的すぎますね。

とありました。

つぎに、日本政策金融公庫総合研究所が発表している新規開業実態調査です。2023年度新規開業実態調査p4より、勤務キャリアは、「勤務経験」のある割合は98.1%、「斯業(しぎょう)経験」のある割合は84.4%、「管理職経験」のある割合は66.6%であり、多くの開業者が実務経験をもつ(図-5)。経験年数の平均は「勤務経験」が20.7年、「斯業(しぎょう)経験」が15.2年である。

とありました。

最後に弊所の実体験です。弊所が創業融資をサポートした申請者ではなく聞いた話となりますが、斯業(しぎょう)経験のない業種で申請しようとした申請者が日本政策金融公庫の窓口で門前払いのような扱いを受けた、と聞きました。

以上を総合勘案し、弊所は創業融資を申請する事業内容と同業種の勤務経験(斯業(しぎょう)経験)を有していることという基準を設けております。

創業融資申請者=斯業(しぎょう)経験者=自己資金所有者が一致していること

こちらのページをご参考ください。

創業融資申請者=斯業(しぎょう)経験者=自己資金所有者が原則であると解されます

当該論点はなぜかネット上などであまり論点として話題になりませんが、とても重要な論点であると解されます。

自己資金を自己資金300万円以上有していること(ビジネスパートナーからの贈与・貸付含む)という基準について

自己資金を自己資金300万円以上有していること、という基準については日本政策金融公庫総合研究所が発表している新規開業実態調査を根拠としています。

2023年度新規開業実態調査p10より、資金調達先は、「金融機関等からの借り入れ」が平均768万円(平均調達額に占める割合は65.1%)、「自己資金」が平均280万円(同23.8%)であり、両者で全体の88.8%を占める。とありました。

したがって、創業融資申請が成功するためには280万円程度の自己資金が必要と解されるところから、自己資金300万円以上という基準を設けております。

ビジネスパートナーからの贈与・貸付含む、という点についてはこちらのページをご参考ください。

創業融資申請者=斯業(しぎょう)経験者=自己資金所有者が原則であると解されます

親、兄弟、知人、友人等からの贈与又は借入について

まとめますと、

・創業融資申請者=自己資金所有者=A、斯業(しぎょう)経験者=B、AはBを雇うという前提の創業計画のままでは弊所との契約不可となります。

・自己資金所有者Aから斯業(しぎょう)経験者Bへ資金の指導を行い、創業融資申請者=自己資金所有者=斯業(しぎょう)経験者=B、としていただければ弊所との契約可能となります。

当面の生活費として100万円以上所有している方又は当面の生活費を援助する人物(配偶者・親等)を有している方という基準について

当面の生活費として100万円以上所有している方又は当面の生活費を援助する人物(配偶者・親等)を有している方、という基準については、ネット記事の記述、書籍の記述、日本政策金融公庫各種書式ダウンロードにおける月別収支計画書記入例、日本政策金融公庫の創業の手引+(プラス)を根拠としています。

・ネット記事の記述に、そもそも事業用自己資金と生活費は別と考えてください。例えば、全財産100万円の場合、全て自己資金にするということは避けるべきです。最低3か月くらい収入がなくても生活できるレベルの生活資金は別で用意しておきましょう。とありました。

・次に書籍の記述についてです。上野光夫「事業計画書は1枚にまとめなさい」(2019年第2刷)p200より、自己資金は、預金、株式、投資信託など持っている金融資産等のうち、事業に使う予定の金額を記入します。いざというときの「虎の子」は、自己資金とは別に置いておく余裕がほしいところです。とありました。

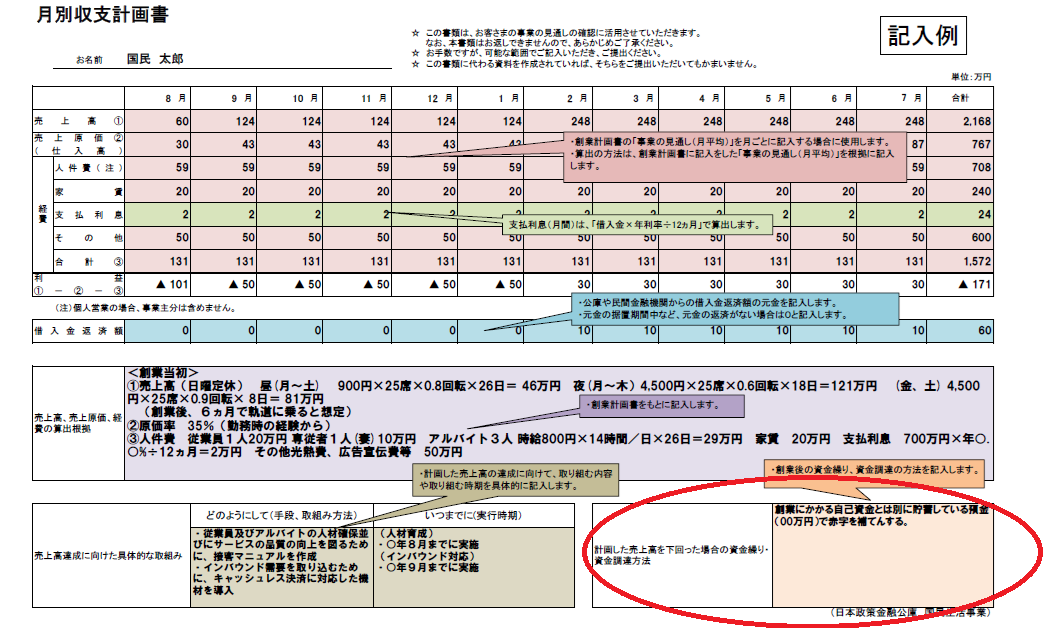

・次に、日本政策金融公庫各種書式ダウンロードにおける月別収支計画書記入例の右下に「計画した売上高を下回った場合の資金繰り資金調達方法」とあり記入例で「創業にかかる自己資金とは別に貯蓄している預金(00万円)で赤字を補てんする。」とありました。

(図1)日本政策金融公庫各種書式ダウンロード月別収支計画書の記入例

・次に、日本政策金融公庫「生活衛生関係営業の景気動向等調査(2013年4~6月期)特別調査結果」再編・加工「新たに飲食業を始めるみなさまへ創業の手引+」p3より、約6割の企業が、軌道に乗せるために半年超かかっている、とありました。

・同じく、日本政策金融公庫「 生活衛生関係営業の景気動向等調査(2013 年4~6月期)特別調査結果」再編・加工「新たに美容業を始めるみなさまへ創業の手引+(プラス)」p2より、約7割の企業が、軌道に乗せるまでに半年超かかっている、とありました。

以上を総合勘案しまして、創業するに当たって自己資金とは別に当面の生活費を半年から1年分程度有している必要があると解されました。そこで、

・当面の生活費として100万円以上所有している方

・又は生活費の原資となるもの有していると同様の効果がある当面の生活費を援助する人物(配偶者・親等)を有している方

を基準として設定としました。

融資希望額が1,000万円未満である方という基準について

融資希望額が1,000万円未満である方、という基準については日本政策金融公庫総合研究所が発表している新規開業実態調査、支店長掲載枠について言及したネット記事、書籍の記述、を根拠としています。

・まず2023年度新規開業実態調査p10より、資金調達先は、「金融機関等からの借り入れ」が平均768万円(平均調達額に占める割合は65.1%)、「自己資金」が平均280万円(同23.8%)であり、両者で全体の88.8%を占める。とありました。

・また支店長掲載枠について言及したネット記事によれば、支店長の決済枠は1,000万円、とありました。

・中野裕哲「起業で使える事業計画書の作り方」(2017年初版第2刷)p51より、というのも1,000万円を超える段階で、支店決済ではなく本店決済となり、一気にハードルが上がるからです。実務上は1,000万円までというのが審査通過のための、ひとつの安全ゾーンとなっています。とありました。

以上を総合勘案した結果、融資希望額が1,000万円未満である場合は、創業融資の成功率が高まると解されるところから基準とさせていただきました。

まとめ

恐れながら、弊所は「税務顧問を前提」としているため「創業融資の成功可能性が高くかつ創業後の事業継続の可能性が高い」という独自の基準を設けて、弊所との契約対象者を限定しております。